Aktuelle News

- Fachnews Test

- 30 Jahre International Group of Controlling (IGC)

- Digitalisierung im Controlling: Ein Wegweiser für die Zukunft

- IFRS 18: Ein Überblick über den neuen Rechnungslegungsstandard

Seminarangebot zu diesem Thema

Risikoblindheit: Der Umgang mit Risiken ist unangenehm …

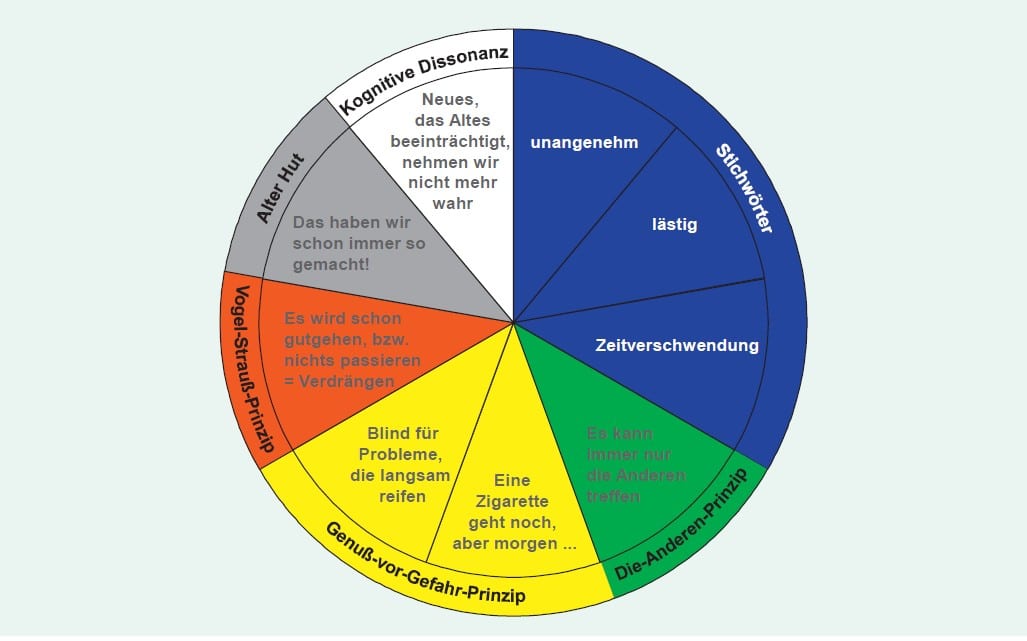

Grafik: Argumente gegen den Ausbau des Risikomanagements, Prof. Dr. Werner Gleißner, Günter Meier

,

So titelt Prof. Dr. Werner Gleißner seinen Beitrag in einer Ausgabe der Zeitschrift für Risikomanagement (ZfRM). Risikoblindheit ist weit verbreitet: Menschen neigen dazu, Risiken zu verdrängen, schätzen die Bedeutung von Risiken falsch ein und berücksichtigen diese bei ihren Entscheidungen und Handlungen oft nicht adäquat. Risikoblindheit ist eine wesentliche Ursache dafür, dass speziell das Risikomanagement von Unternehmen in vielen Fällen sehr schwach entwickelt ist.

In seinem Beitrag beschäftigt er sich mit der Beschreibung der Risiken für die Unternehmensführung, den Barrieren für eine funktionierende und wertfreie Risikoeinschätzung, nämlich den (menschlichen) Facetten und Indikatoren der Risikoblindheit. Dabei geht es auch um so banale Einstellungs- und Handlungsmuster wie das Vogel-Strauß-Prinzip oder das Genussvor-Gefahr-Prinzip. Für die von prof. Gleißner skizzierte, weit verbreitete Risikoblindheit, findet man in Unternehmen viele Indizien.

Eine Auswahl:

- Die offene Diskussion über Risiken wird vermieden, weil ein bestehendes Risiko als Fehler interpretiert wird.

- Risiko wird noch nicht verstanden als Überbegriff für mögliche positive und negative Planabweichungen (Chancen und Gefahren).

- Die verzerrte Risikowahrnehmung und fehlende Risikokompetenz der Menschen führt dazu, dass zum einen plakative, aber unbedeutende Risiken Angst auslösen, zum anderen wichtige, aber abstrakte Risiken ignoriert werden.

- Die ökonomisch wichtige und wegen § 91 AktG gebotene Risikoaggregation zur frühen Erkennung bestandsgefährdender Entwicklungen aus Kombinationseffekten von Einzelrisiken ist in Unternehmen noch immer kaum etabliert.

- Entgegen ökonomischer Vernunft und gesetzlicher Vorgaben (§ 93 Aktiengesetz, Business Judgement Rule) findet man bei den geforderten angemessenen Informationen in Entscheidungsvorlagen eines Vorstands typischerweise nicht die Erkenntnisse einer vorgelagerten Risikoanalyse.

- Die Mitarbeiter haben keine Zeit für Risikoanalysen und auch keine Hilfsmittel – speziell nicht vor wichtigen Entscheidungen, die immer mit Risiken verbunden sind.

- Die sogenannten „wertorientierten Unternehmenssteuerungssysteme“ sind risikoblind und nur kapitalmarktorientiert, weil der Werttreiber „Kapitalkosten“ nicht von aggregierten Ertragsrisiken abhängig berechnet wird.10

- Bei Unternehmenssteuerung und Unternehmensbewertung wird der gerade vom Risiko abhängige Werttreiber „Insolvenzwahrscheinlichkeit“ (Insolvenzrisiko, Rating) ignoriert und die ewig sichere Existenz des Unternehmens angenommen.

- Obwohl Unternehmen mit niedrigem Fundamentalrisiko (Ertragsschwankungen) einen weit überdurchschnittlichen Erfolg an den Aktienbörsen zeigen, spielt das Thema Risiko in der Strategieentwicklung eine untergeordnete Rolle und die Verbesserung von Resilienz und Robustheit der Strategien ist damit kein zentrales Thema.

- Es fehlt das Verständnis, dass bei einer nicht sicher vorhersehbaren Zukunft letztlich jedes Management auch Risikomanagement sein sollte, weil die Wirkungen der initiierten Maßnahmen unsicher sind.

Fazit: Risikoblindheit zu bekämpfen ist schwierig, weil sie zum Teil auf sehr tiefe psychologische Ursachen zurückzuführen ist. Die psychologische Forschung zeigt nämlich, dass Menschen eine ausgeprägte Aversion gegenüber Risiken und – mehr noch – gegenüber Verlusten haben. Aus dem Bedürfnis der Menschen, ihr Umfeld zu kontrollieren und kognitive Dissonanzen zu vermeiden, ergeben sich Konsequenzen für den Umgang mit Risiken: Vorhandene Risiken werden bewusst oder unbewusst ignoriert, sinnvolle Risikobewältigungsverfahren damit nicht genutzt und eingetretene Planabweichungen im Nachhinein nicht im Hinblick auf die ursächlichen Risiken analysiert.

Das Controlling stellt zwar Planabweichungen fest, fragt aber oft nicht, inwieweit diese auf bekannte oder unbekannte Risiken zurückzuführen sind. Zudem werden Risiken mit Managementfehlern verwechselt und nicht als Teil jeglicher unternehmerischen Tätigkeit wahrgenommen. Daher werden bestehende Risiken oft absichtlich nicht transparent analysiert.